-

時価総額と企業価値(EV)の違いとは|M&A評価で必ず押さえるべき基礎と実務ポイント

時価総額と企業価値(Enterprise Value:EV)は似た概念に見えるものの、評価対象や算定目的が大きく異なります。株価を基準とした市場評価である時価総額に対し、M&Aでは負債や現預金を含めた企業全体の価値である企業価値(EV)を用います。本記事で... -

EBITDAとは何か|M&A評価で最重視される理由とEV倍率の実務解説

EBITDAとは、企業が本業でどれだけキャッシュを生み出す力を持っているかを測る財務指標として扱われます。M&Aの交渉や企業価値評価において、純利益や営業利益よりも重要視される場面が多く、買い手・売り手双方が共通言語として必ず把握すべき数字で... -

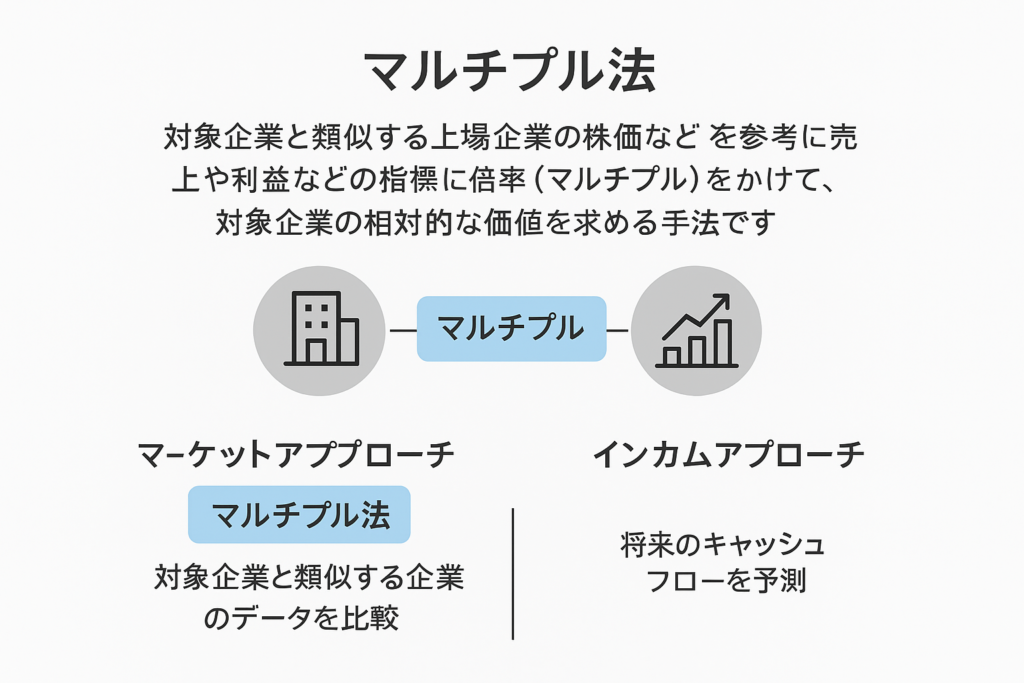

マルチプル法(類似会社比準法)とは何か|EV/EBITDA倍率を中心とした企業価値評価の実務ガイド

マルチプル法とは、対象企業の財務指標に市場で観測される「倍率(マルチプル)」を掛け合わせることで企業価値(EVまたは株主価値)を算定する手法で、M&Aの価格交渉で最も頻繁に活用されます。本記事ではEV/EBITDA倍率を中心に、計算式、適切な比較... -

DCF法とは何か|企業価値評価における計算式・前提条件・実務のポイントを専門的に解説

DCF法とは、将来のフリーキャッシュフロー(FCF)を適切な割引率で現在価値に換算し、企業価値を算定する理論的手法です。M&Aのバリュエーションにおける中心的な評価方法であり、精度の高い企業価値算定を行ううえで不可欠とされています。本記事では... -

企業価値の算定方法|純資産価額法・類似会社比準法・DCF法を専門的に解説

企業価値の算定方法を調べる際、多くの経営者が重視するのは「どの手法で算定すべきか」「手法間の結果差はなぜ生じるのか」という点です。本記事では、M&A実務で用いられる代表的な3つの企業価値算定方法を体系的に整理し、それぞれの特徴・注意点・... -

M&Aとは何かを専門家視点で体系的に解説

「M&Aとは何か」を正確に理解したい経営者は、単なる買収・売却という表面的な意味ではなく、法的構造、企業価値評価、実務フロー、リスク配慮までを体系的に把握する必要があります。本稿では、検索意図に対応するため、M&Aの定義・手法・評価指... -

企業価値とは何かを専門家視点で体系的に解説

企業価値とは何かを正確に理解するには、投資家・買い手が評価の基準とする価値概念、複数のバリュエーション手法、調整計算、価格との違いを把握する必要があります。本稿では、検索意図に対応して、企業価値の定義・構成要素・評価方法・調整ポイントを... -

M&Aの流れを専門的に整理|全工程の目的・実務・注意点を体系的に解説

本記事では、M&Aを検討する経営者が最も知りたい「M&Aの流れ」を、実務工程ごとに目的・必要資料・評価手法・注意点を体系的に整理します。各ステップに必要な作業や判断基準を理解することで、交渉リスクを減らし、適正な企業価値で取引を進める... -

バリュエーションとは何か|M&Aで必須となる企業価値評価の基礎と実務ポイント

バリュエーションとは、企業の経済価値を財務データ・将来キャッシュフロー・市場比較情報などに基づき算定するプロセスを指します。M&Aでは売買価格の基礎となるため、算定手法の違いと前提条件の妥当性を正確に理解することが重要です。 バリュエー...

12